各個國家的高淨值客戶通過設立信託的方式,未雨綢繆,為後代、為家族規劃保障、使財富世代傳承。所謂前人栽樹、後人乘涼,這些富一代們也不枉拼搏了大半輩子。

何為信託?

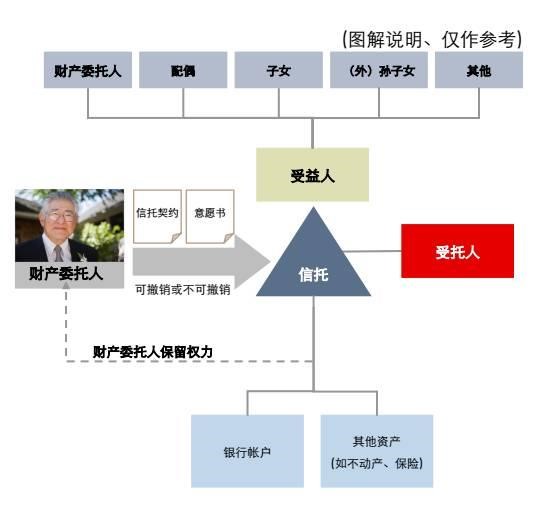

簡單來說,信託就是一項私人安排。根據這項安排,客戶作為委託人把其資產在法律上的所有權(後成為信託資產)轉移予受託人,而受託人負責為受益人的利益管理和持有該等資產。

受益人可包括本人和家人或者你想照顧的人。

什麼樣的人需要信託?──高淨值人群,淨資產不少於1千萬美金。

他們為什麼需要信託?從這些高淨值富豪的角度來說,他們實質上最怕什麼?怕今生不夠成功?怕自己影響力不夠大?怕業務發展不好?

No No No……

他們最怕的其實就是時間。歲月催人老,今生拼搏大半輩子打下江山,家人及後代會如何?「我真的還想再活500年」的想法非常普遍。

所以高淨值人士,欲打破「富不過三代」的經驗之談,自己財富的繼承規劃是非常有必要的。

加上國外各國遺產稅非常高,大陸國內遺產稅的設立也勢在必行,為家人子孫考慮千萬,按自己意願分配財產,是保護資產的一種必要手段。

同時信託作為防火牆可以很好的隔離「個人資產」和「個人 / 公司負債」,起到保護作用。

舉例:

賈先生是委託人,信託管理公司為受託人,受益人是賈先生的的後代。

這個基礎型信託的優勢:

1)保障資產 / 防火牆:

(a) 保護家族財富免受無理申索

(b) 限制揮霍的受益人動用資產

(c) 為未成年者的現在或未來提供所需

(d) 保護資產

2)繼承:按客戶決定將財富順暢和有效地跨代轉移至家庭成員或慈善機構

3)慈善傳承:適當地治理屬意的慈善機構 / 活動確保維持永久性

4)優化稅務效益:合法地運用信託機構以提高稅務效益

5)保密性:信託資產無須公開進行遺囑認證或(在大多數情況下)公開註冊結構細節

6)連續性:在信託有效期內資產將根據您的意願管理

但除了上述的特點優勢,吸引人的地方在於建立信託後,相當於把自己的資產「隔離」,財產轉移進信託後,這些資產從法律意義上就不再屬於你了,而屬於受託人(例如某信託管理公司,即便別人追債,這筆財產也是安全的)。

另外,日後這份財產(包括收益)都不算是遺產,所以沒有遺產稅。

浩富解析:

疫情之下,高淨值人士您是否擔心?

- 一旦委託人在心智或者身體方面失去行事能力,誰來照顧自己和家人?

- 在上述情況下,誰負責作出投資決策?

- 委託人一旦身故,其全球資產或會遭到凍結,直至法院授予遺囑認證為止,而授予遺囑認證可歷時數年。

- 不論委託人擁有資產位於哪個國家,遺囑認證程式皆極為冗長。

- 私隱外泄-遺囑認證書和死者遺囑一般可於公共登記處供公眾查閱。

- 若委託人負債較多,身故後將如何償還債務?為了償債,會否賤賣上市公司和物業等寶貴的家族資產?

- 若委託人沒有訂立遺囑,繼承某些司法管轄區內的資產或須遵守當地的繼承規例。

- 若資產位於某些司法管轄區(如美國、英國),或須繳付巨額遺產稅。

- 若財富分配計畫不明確,可能引起家族糾紛。

您不需費心去思考:

- 您的家人需要甚麼?

- 他們需要多少流動資金?

- 您預計需要繳付多少遺產稅?如何支付這筆稅項?

- 您有興趣把遺產撥作慈善用途嗎?

您的資產:

- 您擁有的金融資產是什麼?位於什麼國家?存放在什麼機構?

- 您擁有物業和私人公司等非金融資產嗎?位於什麼國家?

您的受益人和財富分配計畫:

- 您希望把您的財富留給誰?

- 您希望受益人何時獲得他們應得的份額?比例如何?誰會照顧您所撫養的子女?您需要預留多少作為他們的教育及生活開支?

管理您的資產:

- 現時誰負責管理您的資產?

- 在您身故後,您希望誰來管理您的資產?

- 誰會管理您的遺產?他們有沒有時間或經驗處理這項工作?

把這一切都交給HW浩富財富管理公司,專業的跨國律師會計師團隊,為您做專業的財富規劃,讓傳承永續~

原新聞出處:【HWG浩富 2021/07/01】