財政部高雄國稅局表示,夫妻間不動產贈與雖不須課徵贈與稅,但應留意未來出售時,仍要依規定課徵房地合一稅,官員指出,申報時留意兩大眉角,包含取得時間、取得成本兩項課稅依據。

高雄國稅局官員指出,個人取得配偶贈與的房屋及土地,適用《遺產及贈與稅法》第20條規定,不必計入贈與總額,所以在贈與過戶的當下,不會產生贈與稅問題;然而等到未來出售時,面對房地合一稅課稅規定,就應該特別留意。

官員表示,民眾交易2016年1月1日以後取得房地,應適用房地合一制課稅,為遏止短期炒作,持有期間愈短,適用的房地合一稅率可能將會更高。

現行房地合一2.0規定下,持有二年內稅率45%,持有超過二年未逾五年稅率35%,持有超過五年未逾十年稅率20%,持有超過十年則稅率降到15%。因此,納稅人持有時間將影響適用稅率,取得時間點的認定至為關鍵。

一般而言,取得時間點是以過戶日為準,不過若因特殊情況取得不動產,認定方式就要特別留意,例如因夫妻之間的贈與而取得。

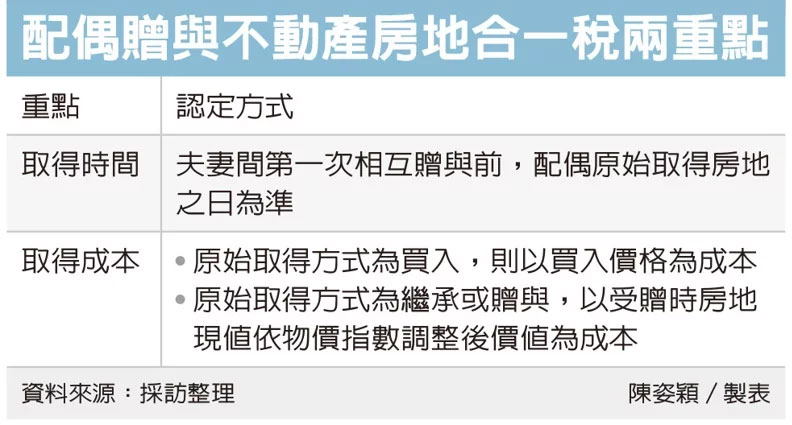

國稅局表示,個人出售房地,若適用房地合一稅制,且該房地是取自配偶贈與,應以夫妻間第一次相互贈與前,配偶原始取得房地之日為取得日,並依配偶原始取得原因,據以計算持有期間及適用稅率。

舉例而言,林先生與陳小姐為夫妻,林先生在2017年初購入一套公寓,2019年中將這套房地贈與陳小姐,夫妻間贈與房屋免課贈與稅;而夫妻倆在2020年底將這棟房地出售,原始取得日應以林先生2017年取得時為準,出售前持有逾二年、未逾五年,適用稅率為35%。

除持有期間認定會有所影響,官員表示,第二項重點是取得成本的認定,會與一開始配偶取得房地方式息息相關。

若假設先生贈送房地給太太,而先生一開始取得房地方式是花錢購入,後續太太出售房地時,就是以先生原始購入成本,作為計算房地合一稅取得成本。

而若先生房地一開始是從第三人手中繼承或受贈取得,而非購入,後來贈送太太,太太出售房地時,就是以先生繼承或受贈時的房屋評定現值及公告土地現值,依政府發布的消費者物價指數調整後價值,作為取得成本。

夫妻之間贈與房產免稅係依據遺產及贈與稅法第20條第1項第6款,配偶相互贈與之財產不計入贈與總額。贈與免稅皆大歡喜,但需要留意的是後續移轉適用房地合一稅制之稅率。

為打擊短期炒作獲利者,所實施之房地合一課徵所得稅制度(新制,簡稱房地合一2.0)後,房屋及土地均應按實價計算交易所得課稅,而非舊制(房地合一1.0)僅針對房屋計算所得課徵所得稅。夫妻之間受贈一方在後續出售房產前,應留意房地移轉時點,落入區間是2年內稅率45%、2~5年稅率35%、5~10年稅率20%還是持有10年以上稅率15%。另外須留意若為非境內居住者,適用情形則區分為持有期間在2年以下稅率45%以及2年以上稅率35%兩種形式課徵所得稅。

若不諳相關法規規定,建議找專業會計師進行諮詢及協助。本公司備有專業團隊,隨時掌握各項政策與稅務的更動,為客戶謀求最大的優勢與經營效率,詳洽本公司專業會計師。

原新聞出處:【經濟日報 2023/03/01|陳姿穎】